記者 エクシアジャパン 報道

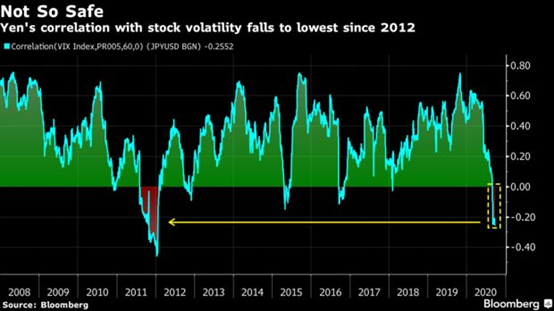

夏の間はドルの破滅が予測されていましたが、最近のドルの「復活」は、ドルが究極の安全資産である理由を強調しています。

米連邦準備制度理事会(FRB)の緩和を受けてドルが売られた後、現在は一部の投資家が市場に戻ってきており、ショートロールを誘発しています。米国が一部の地域で新型コロナウイルスの拡大に対処し始める中、流動性、利回りの優位性、代替品の欠如がドルへの投資家の関心を再燃させるのに役立っています。

ブルームバーグ・ドル・スポット指数は今週1.5%の上昇を予定しており、これは4月以来の週間パフォーマンスとなります。テクニカルでは、さらなる上値の動きがあることを示唆しています。同指数は3月の高値から9月の今年の安値まで10%以上下落しており、ヘッジファンドは2018年5月以来、初めてドルに弱気になっています。

ヘッジファンドGreat Hill Capital LLCのThomas J. Hayes会長は、「ワクチン、収益、選挙、景気刺激策などの新しい情報を得るまでは、ドルは最高の安全な避難所である。それまでは、短期的にはドルが底を打っている可能性があります。」と述べました。

「今後数週間は、地政学的な状況の悪化、米国の選挙、ノーディールのBrexitのリスクの高騰、欧州での感染事例の最新動向など、不確実性に満ちたものになるでしょう。これらの要因は全てボラティリティを高める可能性があり、それがドルを助けるはずだ」とブルームバーグ産業調査のAudrey Childe-Freeman氏が書いています。

しかし、歴史的には、ドルのさらなる利上げは、決して見過ごせない結論には遠く及ばないとも警告しています。ドルは6月にも上昇しましたが、世界経済の先行きに対する懸念が後退したため、すぐに上昇分を戻しました。

記者 エクシアジャパン 報道